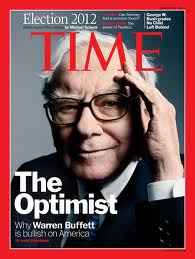

Warren Buffet a une méthode!

Vous vous êtes très certainement déjà posé cette question: Warren Buffet est-il un génie ou a-t-il une chance de tous les diables ?

Vous vous êtes très certainement déjà posé cette question: Warren Buffet est-il un génie ou a-t-il une chance de tous les diables ?

Juste pour illustrer le phénomène : de 1964 – date à laquelle Buffet a pris le contrôle de Berkshire Hathaway [1] – à la fin de l’année 2012, les fonds propres par action de la firme d’Omaha ont progressé de 19,7% en rythme annuel ; soit 10,3% de mieux que l’indice S&P 500 (dividendes inclus) par an. En pratique, cela signifie que si vous aviez investi un dollar dans l’indice S&P 500 et systématiquement réinvesti les dividendes tout au long des 48 années suivantes, vous auriez aujourd’hui 75 dollars ; mais si vous aviez placé votre dollar dans Berkshire Hathaway en 1964, vous auriez 5 869 dollars [2].

Très clairement, les résultats de Warren Buffet sont exceptionnels. Ils sont exceptionnels de par leur amplitude mais aussi de par leur régularité : en 48 ans d’activité, il a gagné de l’argent 46 fois (contre 37 fois pour l’indice S&P 500) et il a battu le marché 39 fois – c’est-à-dire dans plus de 80% des cas. Le sage de Omaha, à bien des égards, mérite le titre de meilleur investisseur de tous les temps.

La question que l’on peut légitimement se poser est de savoir comment il a réussit un tel tour de force. Il y a habituellement trois interprétations. La première, que nous allons évacuer tout de suite, c’est celle qui estime que les résultats de Buffet sont biaisés : parce qu’il n’investit pas seulement aux États-Unis, parce qu’il est plus un chef d’entreprise qu’un investisseur ou parce que sa fortune lui donne un certain nombre d’avantages que les autres n’ont pas. Nous évacuerons cette explication pour – au moins – deux raisons : primo, elle est loin de suffire à expliquer une surperformance annuelle de plus de 10% sur 48 ans et deuxio, il existe d’autres investisseurs qui ont, eux aussi, généré des résultats qui défient les statistiques et pour qui aucun des contre-arguments cités plus haut ne tiennent ; typiquement, c’est le cas de Bill Miller, l’homme qui, aux commandes du Legg Mason Value Trust (LMVTX), a battu l’indice S&P 500 pendant 15 ans d’affilée (de 1991 à 2005).

Il nous reste donc deux possibilités et une ligne de partage des eaux : d’une part, ceux qui pensent que les marchés sont efficients au sens de l’Hypothèse d’Efficience des Marchés (EMH) et en concluent que Buffet et Miller ont bénéficié d’une série statistiquement improbable de coups de chance ; chance qui, un jour ou l’autre, tournera [3] ; d’autre part, ceux qui estiment que l’EMH ne résiste pas à l’étude des faits [4] et en concluent que Buffet et Miller sont des génies qui en savent vraiment plus que tous les autres.

Si je sors de ma torpeur hivernale, c’est pour vous dire que je pense que les uns comme les autres se trompent et ils se trompent parce qu’ils interprètent mal l’Hypothèse d’Efficience des Marchés et ses conséquences.

Non, Buffet et Miller ne sont pas plus chanceux que vous et moi. Ce qu’ils ont fait dans le passé, ils peuvent le refaire et, à mon humble avis, ils vont effectivement continuer à battre le marché à plate couture.

Non, Buffet et Miller n’en savent pas beaucoup plus que les milliers de gérants professionnels qui les suivent de loin dans les classements. L’un comme l’autre sont des types remarquablement intelligents mais pas assez pour en savoir plus que le marché lui-même.

Ce que Buffet et Miller ont et que les autres n’ont pas, c’est une méthode d’investissement qui, c’est la thèse que je défends, s’appuie sur une interprétation rigoureusement exacte de l’Hypothèse d’Efficience des Marchés. Je n’ai pas l’honneur de connaître personnellement ces deux investisseurs légendaires et je ne peux donc pas dire si cette interprétation est intuitive ou formalisée – peut-être, après tout, que Buffet en est resté au Mr Market de Benjamin Graham [5] – mais ce que je sais avec certitude, c’est qu’ils agissent l’un et l’autre comme si notre interprétation de l’EMH était la même.

Commençons par poser quelques définitions.

Pour commencer, qu’entendons-nous par « battre le marché » ? Le marché, sans autre précision, est un portefeuille constitué de tous les actifs financiers que vous pouvez acheter ou vendre sur les marchés financiers ; par voie de conséquence, le rendement de ce portefeuille est le rendement moyen de l’investisseur moyen. Naturellement, il est extrêmement difficile de mesurer les résultats d’un tel portefeuille ; par « le marché », on entend habituellement une portion de ce grand marché global ; typiquement et puisque nous parlons de Buffet et Miller, le marché des actions étasunien dont on peut obtenir une relativement bonne approximation en considérant l’indice S&P 500.

Ainsi, dès lors qu’il est question de comparer les performances d’un gérant de portefeuille qui se spécialise sur les actions de sociétés américaines à celles « du marché », l’indice S&P 500 est un étalon raisonnable à condition, bien sûr, de tenir compte des dividendes [6]. De fait, le gérant moyen réalise habituellement une performance égale à celle de l’indice moins les frais de gestion de son portefeuille – vous pouvez vérifier : c’est un fait statistique d’une robustesse à toute épreuve et c’est ce qui rend les résultats d’un Buffet ou d’un Miller si impressionnants.

Ce que nous dit l’Hypothèse d’Efficience des Marchés, c’est que les prix des actifs reflètent à tout moment l’ensemble de l’information disponible mais cela ne signifie en aucune manière qu’il est impossible de battre le marché et de le battre durablement. Un petit dessin valant mieux qu’un long discours, on peut se représenter la théorie de la manière suivante :

Sur ce schéma – connu sous le nom de capital market line (CML) – l’axe des ordonnées (vertical) représente l’espérance de rendement de votre portefeuille et l’axe des abscisses correspond à son niveau de risque [7]. Ce que nous dit ce graphique, c’est qu’il existe un actif sans risque qui génère un rendement positif noté Rf (c’est la notion de valeur-temps de l’argent) et une infinité d’actifs (ou de portefeuilles d’actifs) qui se caractérisent par une espérance de rendement plus élevée et un niveau de risque plus élevé. Typiquement, le point mpeut représenter le portefeuille de l’indice S&P 500 : son espérance de rendement est plus élevée que Rf mais il se caractérise aussi par un niveau de risque positif.

Si le marché est efficient au sens d’EMH, tous les portefeuilles raisonnablement diversifiés que vous pourrez imaginer se situeront quelque part sur la diagonale (la droite qui passe par Rf et m). C’est-à-dire que pour battre le marché, pour générer un rendement supérieur à celui du point m, il faut et il suffit d’augmenter le niveau de risque de votre portefeuille : il faut tendre vers le portefeuille r. C’est précisément ce que font Buffet et Miller, structurellement et depuis des décennies : ils prennent plus de risques que l’investisseur moyen et, conformément aux prédictions d’EMH, leurs portefeuilles, proches du portefeuille r, génèrent effectivement des rendements nettement supérieurs à celui de l’investisseur moyen.

Cela n’a rien à voir avec de la chance ni avec des facultés cognitives surhumaines : si Buffet, Miller et quelques autres battent le marché, c’est parce qu’ils appliquent une méthode de sélection qui les amènent, consciemment ou pas, à prendre plus de risques que les autres.

Encore faut-il, bien sûr, s’entendre par ce que nous entendons par « risque ». Si vous travaillez dans l’industrie de la finance [8], il est fort probable que vous ayez pensé à des notions statistiques telles que la volatilité (variance, écart-type…) ou la value at risk (VaR). Le meilleur conseil que je puisse vous donner tient en deux mots : « oubliez ça ». Le risque ne relève pas des statistiques, qui se fondent sur le passé et posent l’hypothèse implicite que le futur ressemblera au passé ; le risque relève des probabilités et, en l’espèce, c’est la probabilité de perdre de l’argent ou, pour le moins, d’en gagner moins que si tout se passe comme prévu.

Nous ne connaissons pas le futur. C’est aussi simple que ça. Vous aurez beau être un génie des mathématiques et parvenir à stabiliser cette fameuse matrice de variance-covariance, vous n’en saurez pas plus. Peut-être saurez-vous estimer avec un bon degré de fiabilité la volatilité future de votre portefeuille – auquel cas, vous pourrez publier un papier rédigé sous LaTex qui vous vaudra votre quart d’heure de gloire – mais d’un point de vue strictement opérationnel, vous n’en saurez pas plus : le risque, fondamentalement, c’est l’incertitude ; il y a dix ans de cela, personne n’aurait pu deviner ce qu’est devenu Apple depuis et toutes les prouesses statistiques du monde n’y changeront rien.

Prendre des risques, typiquement, c’est acheter du Goldman Sachs en 2009. Vous ne le feriez pas. Cela n’a rien à voir avec la volatilité, la VaR ou Dieu sait trop quel autre paramètre de la distribution des rendements ; ça a tout à voir avec le simple fait que tous – votre patron, vos clients, vos collègues, la presse… – vous disent d’une voix unanime qu’acheter du Goldman Sachs en 2009, c’est de la folie pure. Oh, bien sûr, vous trouverez sans doute quelques fiers-à-bras pour vous expliquer que c’était évident, qu’il fallait en acheter et que le simple fait que vous ne l’ayez pas fait prouve que les investisseurs ne sont pas rationnels. Posez-leur cette simple question : et eux, ont-ils acheté du Goldman Sachs en 2009 ? La réponse, sans aucun doute, sera un non gêné accompagné d’une demi-page de justifications aussi peu crédibles les unes que les autres.

La froide réalité, c’est qu’ils avaient peur et que comme ils avaient peur, ils ne l’ont pas fait. C’est ça le risque. Vos discours dans la presse n’auront aucune valeur tant que vous, personnellement, ne l’aurez pas fait ; je compte par centaines ceux qui qui nous expliquent que c’était évident mais Buffet (pour 5 milliards de dollars !) et Miller, eux, l’ont vraiment fait.

Le risque, le vrai risque, cette trouille naturelle que nous ressentons tous lorsqu’il est question d’investir toutes nos économies dans un projet dont nous savons pertinemment qu’il est soumis aux aléas d’un futur que nous ne maîtrisons pas ; ce risque, disais-je, se mesure par une prime de risque – le signe pi de mon graphique -, c’est-à-dire une décote qui nous permet, toutes choses égales par ailleurs, d’acquérir un actif risqué pour moins cher qu’un actif sans risque.

Voilà la vraie nature du risque, le véritable sens de l’EMH et le trucqui permet aux plus légendaires des investisseurs de bâtir leur légende : ils prennent des risques, ils achètent précisément les actifs dont tous cherchent à se débarrasser. Les marchés rémunèrent le risque. C’est leur nature, leur raison d’être : les marchés financiers sont les marchés où se fixe le prix du risque et le capitalisme se distingue précisément des autres modes d’organisation économique en ceci que c’est un système qui rémunère la prise de risque.

Il y a un peu plus de 5 ans, j’ai créé mon propre portefeuille r et il se trouve qu’au dernier pointage (classement Citywire global du 31/10/2008 au 31/10/2013), ce portefeuille [9] m’a permis d’atteindre la première marche du podium. Il n’existe, à ma connaissance que deux manières de me battre : construire un portefeuille plus concentré (le mien est constitué de 50 titres) ou utiliser un effet de levier ; hormis ces deux méthodes, j’affirme que vous ne me battrez pas.

Si vous pensez que les marchés ne sont pas efficients, que les investisseurs sont irrationnels et que vous – ou un professionnel de votre choix – êtes capable de faire mieux : allez-y, battez-moi et on en reparle.

—

[1] Buffet a racheté Berkshire Hathaway petit à petit de 1962 à 1964 puis, considérant que le textile n’avait plus d’avenir, l’a transformée progressivement en conglomérat.

[2] Et encore, votre investissement théorique dans l’indice S&P 500 ne tient pas compte de la fiscalité tandis que Berkshire Hathaway a payé (énormément) d’impôts.

[3] Miller ayant beaucoup souffert pendant la crise, beaucoup ont pensé que sa bonne étoile l’avait abandonné. Depuis, désormais aux commandes du Legg Mason Opportunity Trust (LMOPX), il opère un retour en force particulièrement impressionnant.

[4] Qui se regroupent – détail amusant – en deux écoles : (i) les anticapitalistes qui estiment que les marchés ne sont qu’un gigantesque casino pour spéculateurs et (ii) lesdits spéculateurs qui ont tout intérêt à faire croire à tout le monde qu’ils sont capable de battre le marché.

[5] Buffet fût l’élève de Benjamin Graham à la Columbia Business School.

[6] Le gérant touche des dividendes qui sont toujours positifs : battre un indice qui ne tient compte que des fluctuations de prix est à la portée de n’importe qui.

[7] Certain d’entre vous serons surpris par l’utilisation de la lettre pi et s’attendaient plutôt à un sigma… Patience, c’est tout à fait intentionnel.

[8] À celles et ceux qui se sont sentis concernés par la note précédente : chose promise, chose due.

[9] Ces résultats ont été obtenus grâce à deux fonds différents ; j’ai géré le premier du 01/09/2008 au 22/02/2012 et le second, US Equity Premium, a été lancé le 31/05/2012.

Ps #1 : J’ai acheté du Goldman Sachs en 2009.

Ps #2 : J’ai le plus grand respect pour MM. Buffet et Miller et une simple discussion de 30 minutes avec l’un d’entre eux suffirait à faire mon bonheur.

Ps #3 : Oui, je vends mon fonds : ne perdez pas votre temps à me le reprocher.

[tell-a-friend id= »1″ title= »Faites suivre »]