State Street va mieux, mais pas bien…

State Street est l’une des 8 banques à risque systémique retenue par la BRI

State Street est l’une des 8 banques à risque systémique retenue par la BRI

State Street, bien qu’ayant un total de son bilan relativement modeste pour les Etats-Unis, est l’une des 8 banques à risque systémique retenue par la BRI pour ce pays.

Elle ne respecte pas les règles prudentielles d’endettement de ce bon vieux Greenspan avec un leverage de 14,59 supérieur à la norme (mais en très légère amélioration par rapport au trimestre précédent) correspondant à un ratio Core Tier 1 réel de 6,9 %,

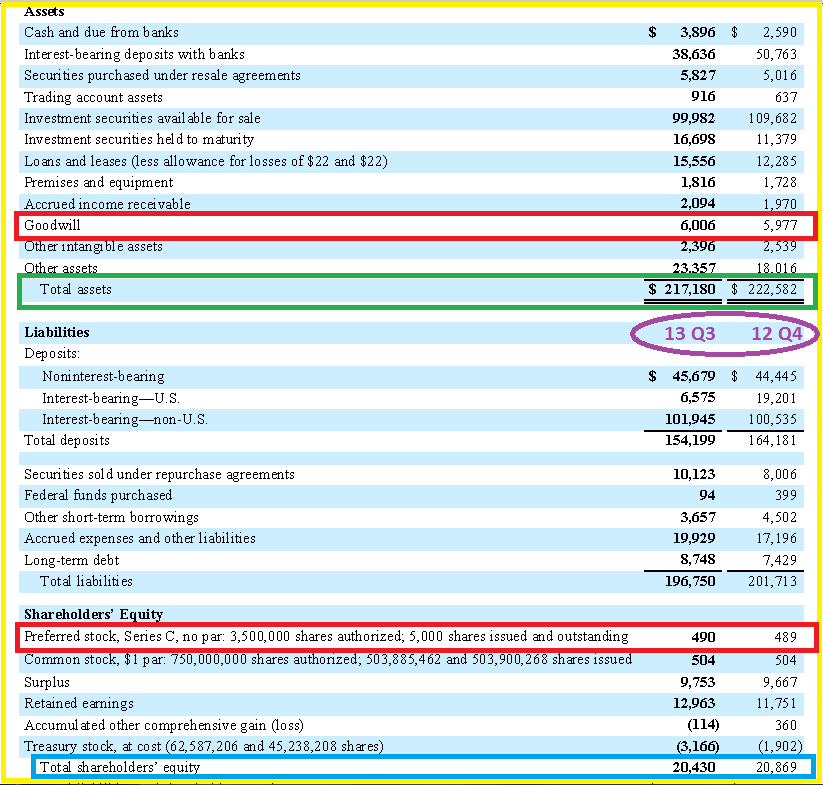

Document 1 :

| State Street | 2012 Q3 | 2012 Q4 | 2013 Q1 | 2013 Q2 | 2013 Q3 |

|---|---|---|---|---|---|

| 1 Assets | 204,522 | 222,582 | 218,189 | 227,3 | 217,18 |

| 2 Equity | 20,749 | 20,869 | 20,869 | 20,081 | 20,43 |

| 3 Preferred st | 0,488 | 0,489 | 0,489 | 0,49 | 0,49 |

| 4 Goodwill | 5,65 | 5,977 | 5,912 | 5,924 | 6,006 |

| 5 Tangible eq | 14,611 | 14,403 | 14,468 | 13,667 | 13,934 |

| 6 Liabilities | 189,911 | 208,179 | 203,721 | 213,633 | 203,246 |

| 7 Leverage (µ) | 13 | 14,5 | 14,1 | 15,63 | 14,59 |

| 8 Tier 1 (%) | 7,7 | 6,9 | 7,1 | 6,4 | 6,9 |

Sommes en milliards de dollars.

State Street est plombée par des écarts d’acquisition trop élevés.

Il faudrait augmenter le montant des capitaux propres de 5,8 milliards de dollars pour respecter les règles prudentielles d’endettement de ce bon vieux Greenspan, à savoir un leverage inférieur à 10.

Document 2 :

[tell-a-friend id= »1″ title= »Faites suivre »]