Risque majeur d’€ tsunami en 2016!

Tout va bien, les journaleux du Figaro prédisent une bonne année boursière !

Tout va bien, les journaleux du Figaro prédisent une bonne année boursière !

Document 1 :

Première semaine 2016 : chute historique de 6 à 8 % des grands indices boursiers !

Certes, l’année n’est pas terminée, mais ça commence mal.

Comme je n’ai pas cessé de l’écrire, le bombardier furtif B-2, Ben Bernanke a donné un grand coup dans la fourmilière en 2008 (il l’avait bien préparé à l’avance) puis il a fait repartir l’économie américaine sur de bons fondamentaux assainis (ce qui n’a pas été le cas dans la zone euro) comme le montre entre autres l’évolution du S&P 500,

Document 2 :

Cependant, depuis l’été dernier, les variations des cours des actions sont très fortes,

Document 3 :

Les explications données par les journaleux et autres bonimenteurs professionnels ne sont pas crédibles : la Chine, le pétrole, les pays émergents…

En effet, d’une part, si le taux de croissance du PIB de la Chine tombe dans les… 6 %, proche de 7 %, c’est encore un taux très élevé et d’autre part, les variations très importantes des cours des actions chinoises sont dues à des dysfonctionnements de marchés qui ne sont pas encore matures.

Loretta Mester, présidente de l’antenne régionale de la Fed de Cleveland est intervenue récemment pour rappeler que ces problèmes n’ont pas d’incidences majeures sur l’économie américaine.

La chute des prix du pétrole (et de produits de base, métaux, minerais, produits alimentaires…), due essentiellement à des conflits (dans les pays musulmans), a des aspects positifs (diminution des prix à la pompe) mais aussi et surtout des conséquences négatives par effet d’entrainement à la baisse d’activité dans ces secteurs, ce qui ne justifie pas là non plus les très fortes fluctuations du S&P 500.

Les pays dits émergents n’ont jamais émergé. Ils sont et ils resteront lourdement handicapés par de mauvais fondamentaux. Il est difficile de réussir comme l’ont fait brillamment les Chinois.

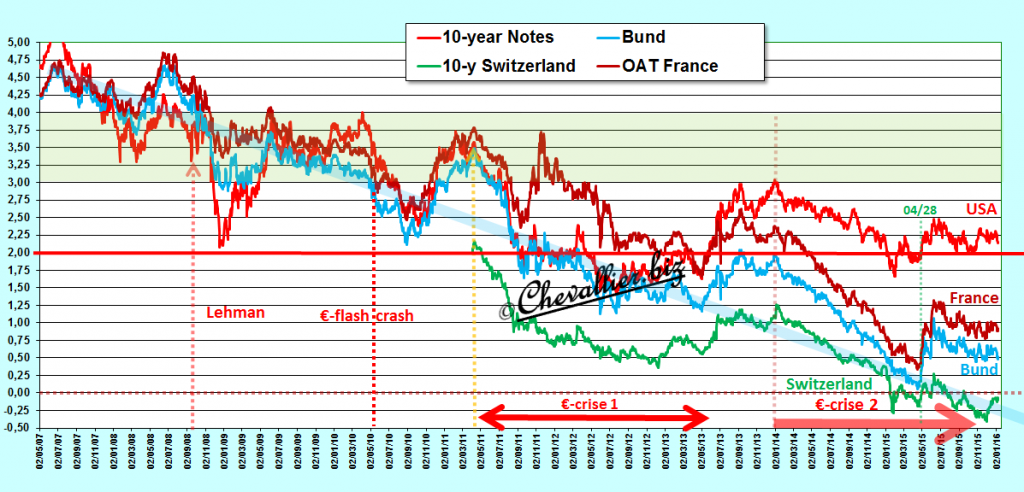

Les chocs ne proviennent donc pas de l’extérieur, c’est-à-dire hors des pays développés, maisde l’intérieur de cette zone, à savoir des mauvais fondamentaux de l’Euro-système (et plus précisément de l’hypertrophie de l’agrégat monétaire M1) qui ont fait plonger les rendements de référence du Bund depuis le mois de juillet 2007 sur une tendance lourde clairement baissière vers des valeurs négatives…

Document 4 :

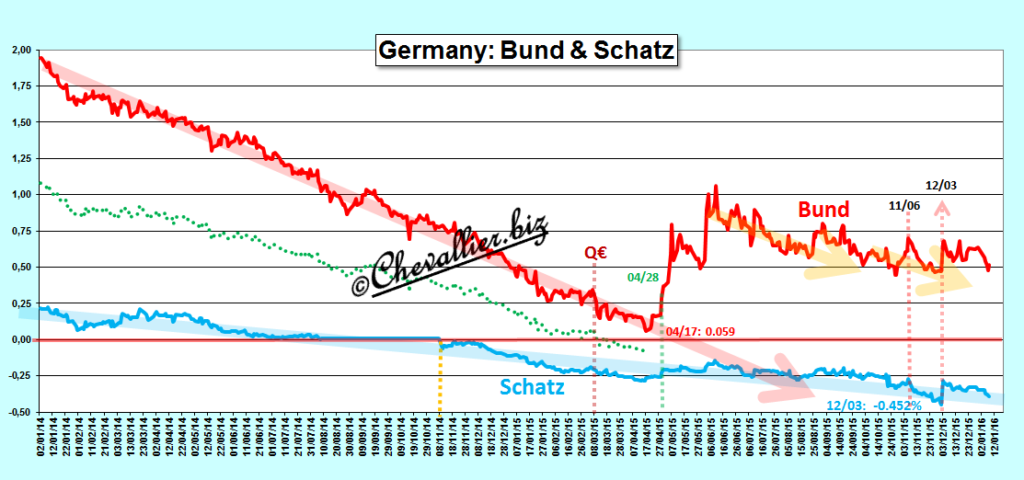

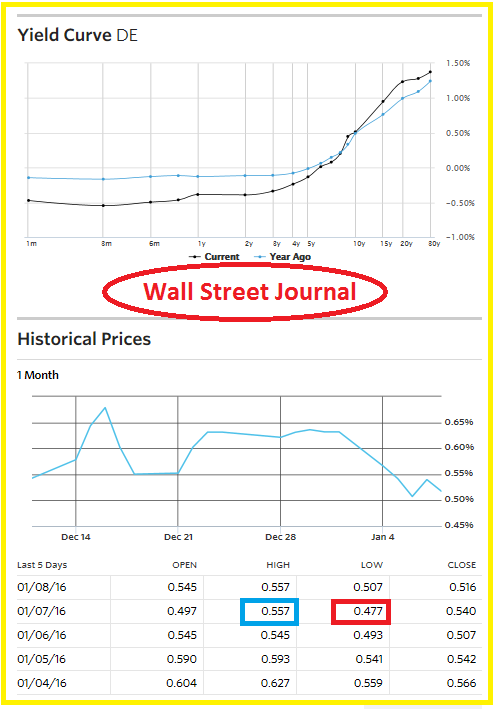

… qui auraient dû rejoindre ceux du Schatz fin août…

Document 5 :

… faisant ainsi tomber la pentification de la courbe des taux au zéro absolu, correspondant à une crise majeure, ce qui a été évité de peu grâce à un rebond des rendements du Bund après les déclarations rassurantes des membres du FOMC le 28 avril sur la croissance américaine.

Depuis cette date, ces rendements restent miraculeusement sauvés par des interventions absconses en les maintenant au-dessus de la barre critique des 0,5 % malgré leurs tendances naturelles à la baisse,

Document 6 :

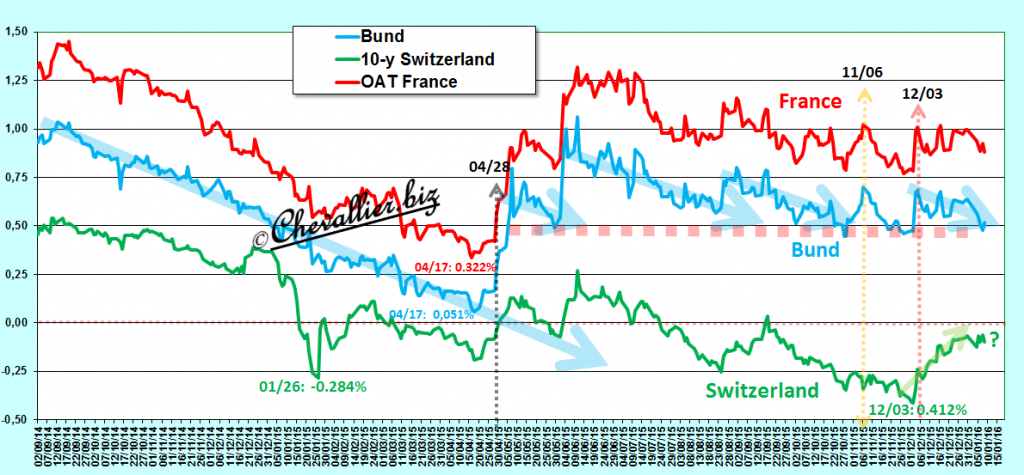

Les bons spéculateurs, ceux qui voient juste et loin (depuis juillet 2007), les éléphants qui sentent venir un tsunami, ont donc pris logiquement leurs dispositions pour survivre en cas d’€ffondrement : ils se retirent vite en lieu sûr à la moindre alerte, ce qui provoque ces variations considérables et très brusques des cours et surtout des rendements du Bundcomme ce qui s’est produit cette première semaine de 2016,

Document 7 :

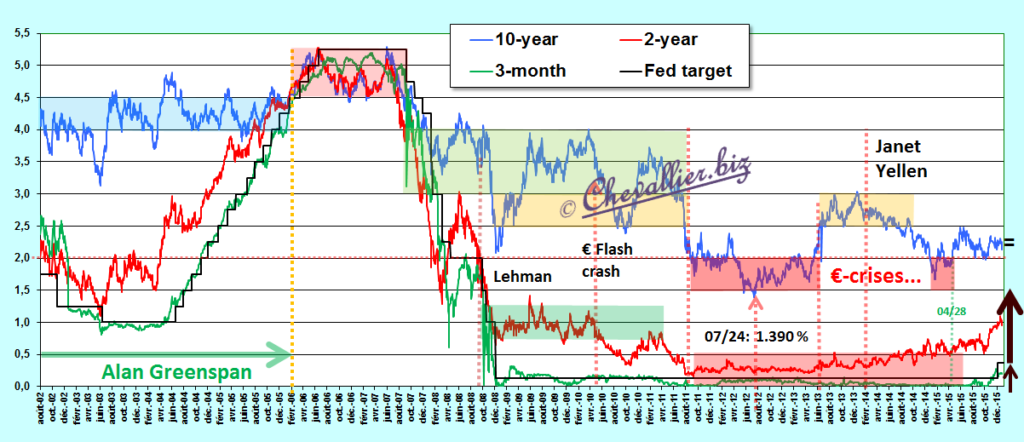

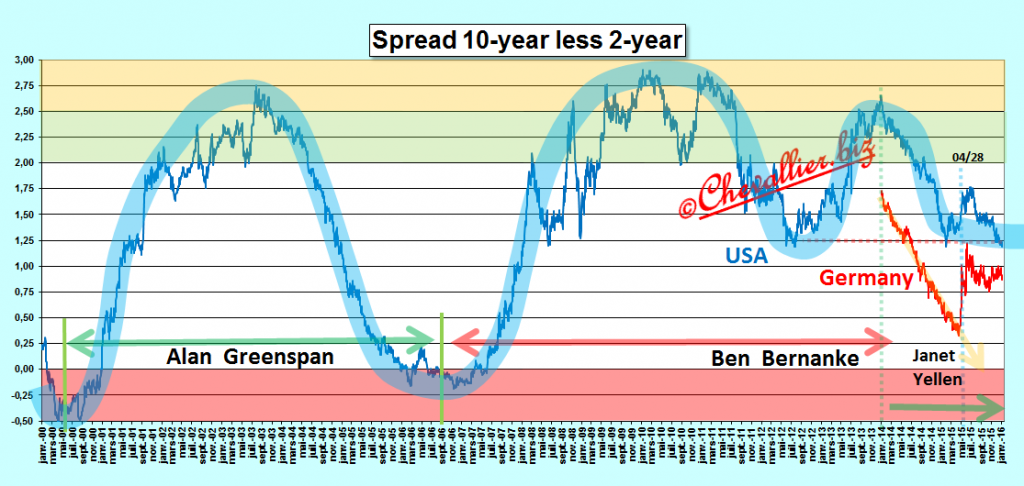

La dégradation de la situation d’une année sur l’autre dans la zone euro est bien visible sur ce dernier graphique alors que l’écart entre les rendements des Notes à 10 ans et à 2 ans reste dans une bande acceptable correspondant à une croissance américaine normale sans inflation mais à un niveau un peu faible à cause des risques européens, en ayant réussi à casser les cycles qui étaient auparavant provoqués par les interventions de la Fed,

Document 8 :

Ainsi, les rendements des bons du Trésor des États-Unis commencent à revenir à des niveaux normaux, de l’ordre de 1,5 % pour les taux courts à 3 mois arrimés à ceux de la Fed, comme l’a précisé récemment Stanley Fischer, les rendements des Notes à 10 ans évoluant dans la bande des 3 % et dans celle des 2 % pour les Notes à 2 ans, leur écart fluctuant dans les 150 points de base en concordance avec une croissance du PIB à son potentiel optimal sans inflation,