Le monétarisme européen débloque complètement

Nous sommes en face d’une hypertrophie de la masse monétaire de la zone euro impossible à résorber.

Nous sommes en face d’une hypertrophie de la masse monétaire de la zone euro impossible à résorber.

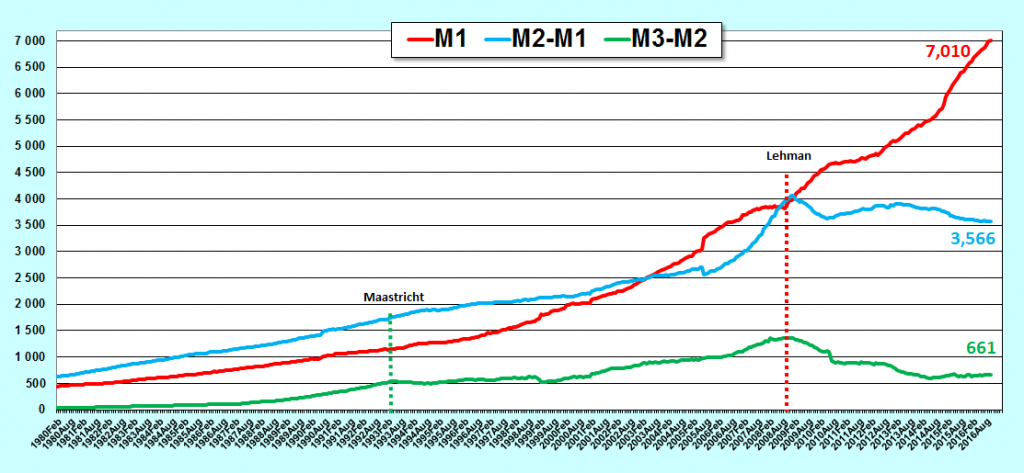

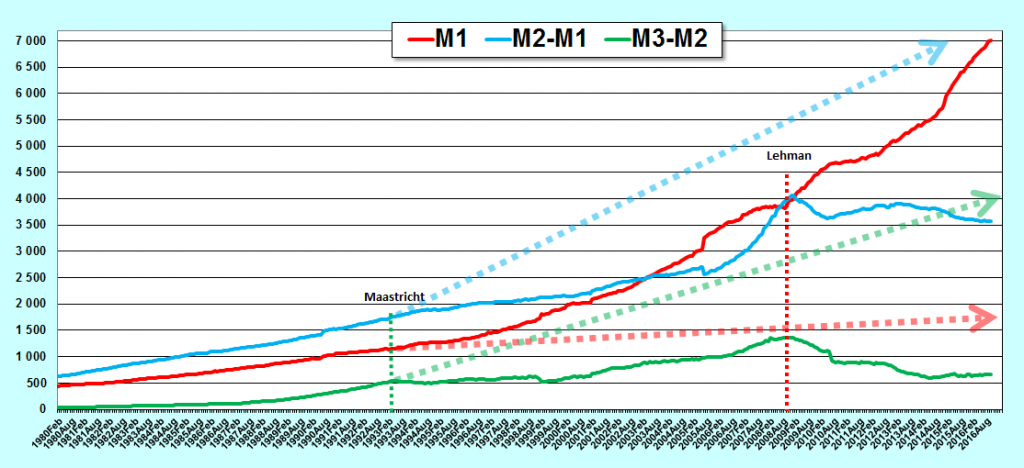

D’après les derniers chiffres publiés par la BCE, l’agrégat monétaire M1 (l’argent que les Euro-zonards ont dans leurs portefeuilles et sur leurs comptes courants) a dépassé allègrement la barre des 7 000 milliards d’euros fin septembre,

Document 1 :

Les malheureux Euro-zonards sont obligés de diminuer leur épargne (M2-M1) pour continuer à vivre normalement alors que les entreprises placent leur trésorerie (M3-M2) en bons de Trésors ou en Suisse par peur d’un €clatement.

L’évolution de ces agrégats monétaires de base est tout à fait différente aux Etats-Unis,

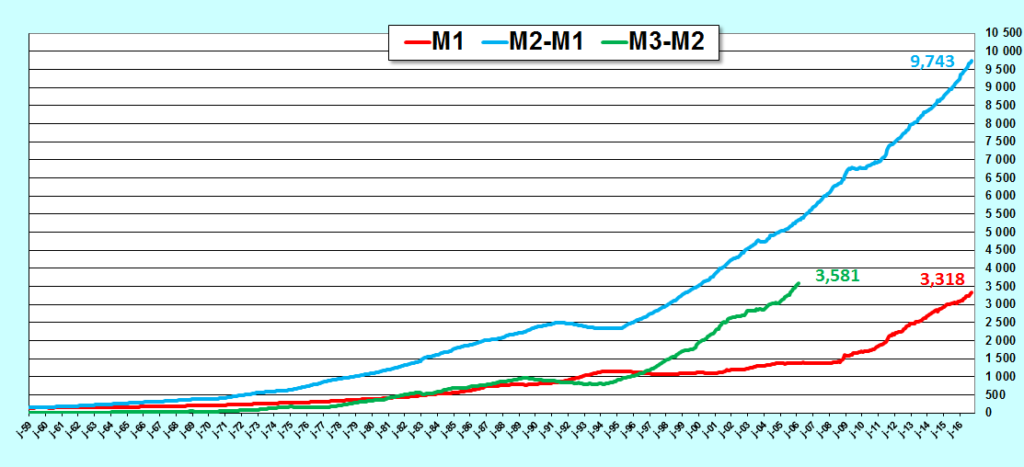

Document 2 :

En effet, les Américains profitent de l’augmentation de leur richesse pour augmenter leurs dépôts dans les caisses d’épargne (M2-M1), ce qui n’est pas la meilleure solution pour que la croissance du PIB atteigne son potentiel optimal.

Il aurait été préférable qu’ils augmentent leurs dépenses ou qu’ils investissent leurs revenus en biens immobiliers ou dans le capital d’entreprises, soit en actions soit en création (d’entreprises).

La fameuse planche à billets ne fonctionne pas aux Etats-Unis contrairement à tout ce que les idiots inutiles rabâchaient au cours de ces dernières années : M1 progresse modérément et normalement, sans création monétaire depuis des décennies.

Seul problème : le bombardier furtif B-2, Ben Bernanke a malheureusement décidé de supprimer la publication des chiffres de M3 (dès son entrée en fonction à la tête de la Fed) ce qui ne permet plus de connaitre l’évolution globale de la trésorerie des entreprises (M3-M2) qui est a priori abondante mais normale quand on observe les disponibilités considérables des entreprises américaines.

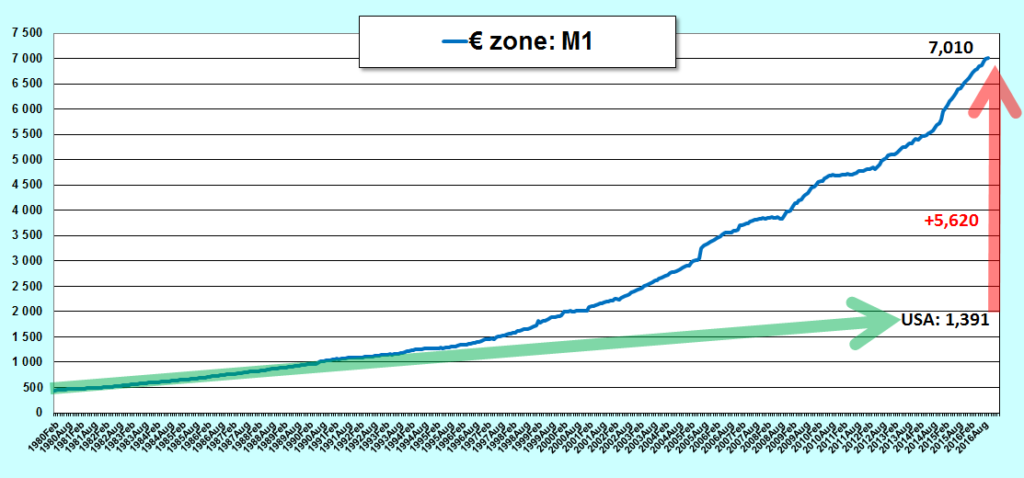

Comparativement aux Etats-Unis, plus de 5 600 milliards d’euros se trouvent en excédent dans l’agrégat M1 (dans la zone euro),

Document 3 :

Il s’agit là du résultat d’une création monétaire gigantesque qui va bloquer la croissance des pays de la vieille Europe continentale pour les décennies à venir, comme au Japon.

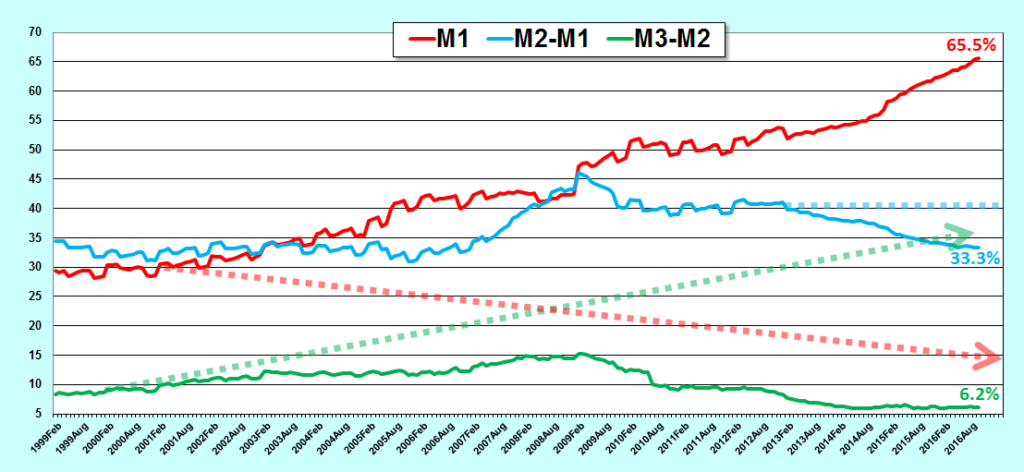

Comparativement aux Etats-Unis, il aurait fallu que, dans la zone euro, M1 diminue par rapport au PIB annuel de façon à n’en représenter que 15 % au lieu d’atteindre 65 %, que M2-M1 reste à 40 % du PIB au lieu de diminuer à 33 % et que les entreprises puissent disposer de disponibilités importantes (M3-M2, grâce à leurs bénéfices) pour faire face à toute nouvelle opportunité.

Ces agrégats auraient dû évoluer comme l’indiquent ces lignes en pointillés,

Document 4 :

Plus précisément, la situation monétaire s’est dégradée à partir de la phase de convergence des monnaies de la future zone euro, c’est-à-dire depuis le traité de Maastricht en 1993,

Document 5 :

Comparativement aux Etats-Unis, il aurait fallu que, dans la zone euro, M1 augmente peu et que M2-M1 et M3-M2 augmentent nettement.

La préparation puis l’adoption de cette monnaie unique contre nature qu’est l’euro, regroupant des pays indépendants et souverains dont les niveaux et les gains de productivité sont différents les uns des autres, a laissé et laisse encore se développer sans aucun frein naturel une création monétaire en M1 irrémédiablement létale.

En effet, les monnaies nationales européennes dont les parités évoluaient librement entre elles permettaient d’atteindre dans chaque pays le taux de croissance optimal sans création monétaire.

Les pays du pourtour méditerranéen en ont largement bénéficié, en particulier grâce à leurs dévaluations successives, l’Allemagne ayant été bridée par le renforcement du mark.

Il n’est pas possible de résorber cette hypertrophie de la masse monétaire de la zone euro qui est donc létale pour les décennies à venir.

Complément : dans le document 3, M1 devrait bien se monter à 1 391 milliards d’euros qui représentent 13 % du PIB annuel de la zone euro (10 697,8 milliards d’euros) c’est à dire le même pourcentage qu’aux Etats-Unis (compte tenu des dollars détenus à l’étranger).