Récapitulatif de l’endettement des quatre principales banques françaises

Les quatre principales banques françaises accroissent leur endettement au lieu de renforcer leurs capitaux propres

Les quatre principales banques françaises accroissent leur endettement au lieu de renforcer leurs capitaux propres

Un récapitulatif du leverage réel des 4 Gos banques françaises à la fin de ce dernier trimestre montre clairement que la confiance ne peut pas régner dans le système bancaire en France comme en Europe car elles sont beaucoup trop endettées par rapport à leurs capitaux propres,

| 2013 Q3 | BPCE-Natixis | BNP | Cdt Agri Group | Sté Générale | Total |

|---|---|---|---|---|---|

| 1 Assets | 1 711,60 | 1 907,29 | 1 944,17 | 1 246,30 | 6 809,35 |

| 2 Equity | 71,009 | 87,524 | 72,531 | 49,907 | 280,971 |

| 3 TSSDI | – | 7,241 | – | 7,013 | 14,254 |

| 4 Goodwill | 7,086 | 10,626 | 14,676 | 6,276 | 38,664 |

| 5 Tangible eq | 63,923 | 69,657 | 57,855 | 36,618 | 228,053 |

| 6 Liabilities | 1 647,67 | 1 837,63 | 1 886,31 | 1 209,68 | 6 581,30 |

| 7 Leverage (µ) | 25,8 | 26,4 | 32,6 | 33 | 28,9 |

| 8 Tier 1 (%) | 3,9 | 3,8 | 3,1 | 3 | 3,47 |

Sommes en milliard d’euros.

Par rapport au trimestre précédent, le total des capitaux propres réels n’augmente que de 2 milliards d’euros mais le total des dettes fait un bond de 100 milliards !

Nos banksters n’ont toujours pas compris ce qu’il fallait faire pour résoudre les problèmes bancaires en Europe : augmenter les capitaux propres des 4 Gos banques de… 430 milliards d’euros ! … pour respecter les règles prudentielles d’endettement telles qu’elles ont été définies par ce bon vieux Greenspan.

Les péquenots du Crédit Agricole SA, l’entité cotée, ont le triste privilège de rester la pire des grandes banques mondiales à risque systémique avec un leverage réel qui défie l’imagination à 64,8 et avec un bilan dont le total est proche de 2000 milliards d’euros (pour le groupe), c’est-à-dire du PIB annuel de la France !

Le total des dettes de nos 4 Gos banques est 3 fois plus élevé que le PIB annuel de la France alors que les Américains sont inquiets des risque que leur font courir leurs big banks dont les 8 plus grosses ont des dettes qui ne se montent globalement (9 586 milliards de dollars) qu’à 56 % du PIB (17 000 milliards).

Les veaux français sont inconscients.

Les banquiers français, c’est-à-dire les cadres dirigeants de ces grandes banques connaissent très bien la gravité de la situation dans leur propre établissement, et il en est de même pour les autres. C’est la raison pour laquelle le marché interbancaire est bloqué dans la zone euro.

Ce problème du leverage réel n’est jamais abordé dans les médias ni officiellement dans les milieux financiers selon cette méthode. Elle a pourtant été (plus ou moins) clairement explicitée par ce bon vieux Greenspan.

Je ne fais que reprendre ses idées.

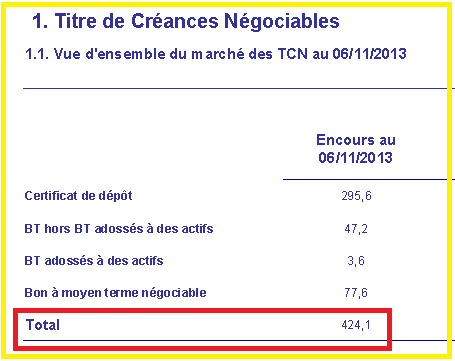

La Banque de France aide nos Gos banques à survivre en leur prêtant 424 milliards d’euros par les Titres de Créances Négociables (TCN), ce qui s’ajoute aux prêts très avantageux eux-aussi de la BCE (plus de 1 200 milliards pour les banques de la zone euro !),

Document 2 :

Dans ces conditions, il est compréhensible que le marché interbancaire dans la zone euro soit complètement bloqué alors qu’il fonctionne normalement en Amérique du Nord.

Cette épée de Damoclès risque à tout moment de perturber gravement le système bancaire mondial, donc de créer une crise beaucoup plus grave que celle de 1929…

Pour l’instant, il n’y a pas encore eu de tsunami bancaire, la crise rampante perdure, le désordre allant croissant.

Tout est simple.

Cliquer ici pour voir les données de la Banque de France sur les TCN.

Cliquer ici pour voir mon article sur les banques américaines pour le dernier trimestre publié.

[tell-a-friend id= »1″ title= »Faites suivre »]

2 comments

Qui va arrêter cette bande d’incapables, incompétents (je n’ai plus de mots pour les qualifier). Et bien sûr ce sont ceux « d’en bas » qui devront payer car ceux « d’en haut » ont ou défiscalisé, optimisé (comme voulez) au Luxembourg, à Jersey, Guernesey ou autres paradis fiscaux!!!

Quelles banque choiser justement ?