Principe de création monétaire

Il est temps de tordre le cou à certains mythes concernant la création monétaire….

Il est temps de tordre le cou à certains mythes concernant la création monétaire….

En 2014, la Bank of England (BoE) a publié un document pour expliquer et démystifier le processus de création de monnaie.

Mythe : les banques prêtent les dépôts ou les réserves.

Les banques commerciales ne prêtent pas directement les dépôts, ni leurs réserves. Les réserves sont constituées de monnaie de base qui ne peut être dépensée dans l’économie. La monnaie de base n’est acceptée que dans le système interbancaire, c’est essentiellement une reconnaissance de dette (IOU) de la banque centrale.

Il y a davantage de confusion en ce qui concerne les dépôts. Il est vrai de dire que les banques créent les dépôts. Supposons que vous déposiez un billet de $20, la banque vous émet en théorie un dépôt : elle reconnaît qu’elle vous doit maintenant $20. Cependant, ce titre financier qu’est le dépôt n’a pas été créé à partir de « rien », il a été créé à partir de votre billet déposé.

Lorsqu’une banque émet un prêt, elle crée automatiquement un dépôt au nom de l’emprunteur. Ce prêt constitue en fait de la nouvelle monnaie, mais celle-ci n’a pas été créée à partie de rien. Pour créer cette monnaie, la banque a besoin de réserves. Et pour obtenir des réserves, il y a trois moyens: 1) obtenir des dépôts de ses clients, 2) emprunter des réserves à d’autres banques, 3) emprunter des réserves auprès de la banque centrale. Donc cette nouvelle monnaie engendrée par le prêt n’est pas créée à partir de rien, mais bien à partir des réserves, dont la majorité proviennent des dépôts. Il en va de soi que la plupart des prêts octroyés par les banques commerciales découlent des dépôts qu’elles reçoivent de leurs clients.

Lorsqu’elles font un prêt, il vrai d’affirmer que les banques ne prêtent pas spécifiquement les dépôts de leurs déposants. Autrement dit, les banques ne financent pas vraiment leurs prêts à l’aide des dépôts. Les banques ne prêtent pas leurs réserves à leurs clients, elles émettent plutôt des prêts à partir de leurs réserves et pour obtenir des réserves il faut surtout des dépôts.

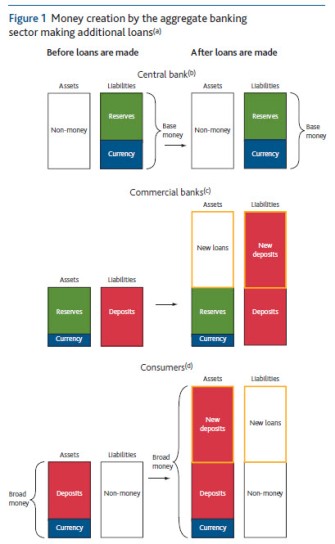

La figure 1 ci-bas montre bien le processus de création de monnaie au niveau du système bancaire dans son ensemble lorsqu’un nouveau prêt est octroyé. Au premier étage, on voit l’impact sur le bilan de la banque centrale. On constate que le prêt n’a aucun impact sur la quantité de réserves. C’est normal puisque les réserves de la banque qui fait le prêt sont transférées à la banque qui recevra ultimement l’argent sous forme de dépôt. Cependant, ce que ce graphique ne montre pas est que la composition des réserves change car les réserves excédentaires vont diminuer tandis que les réserves requises vont augmenter. Le niveau de réserve requise n’est pas nécessairement imposé par la banque centrale. Au Canada, ce sont les banques commerciales elles-mêmes qui définissent leur cible de ratio de réserve. Cependant, les régulateurs leur imposent des ratios de liquidité qui les obligent à maintenir une certaine quantité de réserves.

Au deuxième étage, on voit l’impact du prêt sur les banques commerciales dans leur ensemble. Un nouveau prêt est créé, lequel engendre un nouveau dépôt. Ce graphique confirme ce que j’expliquais dans mes billets antérieurs : le système bancaire crée de la monnaie en faisant des prêts.

Mythe : Les banques commerciales peuvent créer autant de monnaie qu’elles le souhaitent.

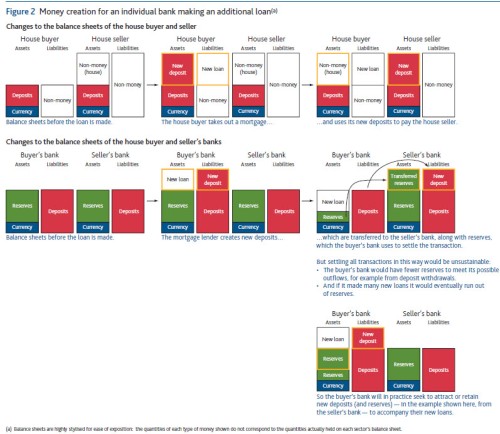

La première contrainte pour une banque individuelle est la quantité de ses réserves, qui s’amenuisent à chaque fois qu’elle fait un prêt dont l’argent se retrouve dans une autre banque. La figure 2 ci-bas montre l’impact d’un particulier qui s’achète une maison. Le premier étage montre l’impact sur l’acheteur et le vendeur de la maison, ce qui est assez simple.

Le deuxième étage du schéma montre l’impact sur la banque de l’acheteur (A) et la banque du vendeur (V) de la maison. On constate que la banque A crée un nouveau prêt et un nouveau dépôt (au centre), puis une fois la maison achetée, le dépôt et les réserves qui y sont associées sont transférés à la banque V (à droite). Si la banque A continue de faire des prêts à ses clients, elle n’aura éventuellement plus de réserves. Il y a donc une limite à la quantité de prêts et dépôts qu’elle va pouvoir créer.

Au troisième étage du schéma, on constate que pour regarnir ses réserves, la banque A doit recevoir des dépôts de ses clients. Lorsqu’une banque manque de réserves, elle peut aussi en emprunter aux autres banques ou auprès de la banque centrale. On constate donc que pour faire des prêts, les banques ont besoin de dépôts! Cela n’équivaut pas à dire que les banques prêtent les dépôts cependant…

Ceci dit, quelqu’un pourrait soulever que la banque V aussi fera des prêts et créera des dépôts, lesquels se retrouveront en tout ou en partie chez la banque A et feront donc gonfler ses réserves, ce qui lui permettra donc de faire davantage de prêts, et ainsi de suite. Il y a cependant des contraintes qui empêcheront cela dans une certaine mesure. En l’occurrence, les banques doivent maintenir un certain niveau de capital. Lorsque le ratio minimum est atteint, la banque ne peut plus faire de prêts.

De plus les banques doivent gérer le risque de liquidité car les dépôts à vue peuvent être retirés à tout moment. Si plusieurs déposants retirent leur argent en même temps, la banque se retrouvera en pénurie de réserves, ce qui lui sera très coûteux.

L’ultime contrainte de la création de monnaie est la politique monétaire, en vertu de son influence sur les taux d’intérêt. En régulant le taux d’intérêt sur les réserves, la banque centrale peut moduler le rythme de création de monnaie dans le but d’atteindre sa cible d’inflation.

De nos jours, les banques centrales qui ont fait du QE paient des intérêts sur les réserves pour inciter les banques à restreindre leurs activités de prêts (c’est ce que j’expliquais dans l’article sur la Fed).

Mythe : l’assouplissement quantitatif (QE) est un prêt sans intérêt aux banques.

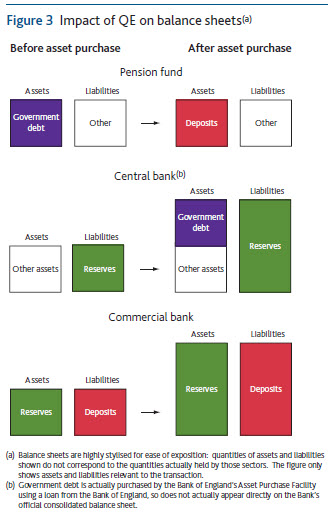

Quand une banque centrale fait de l’assouplissement quantitatif (QE), elle se trouve à créer de la nouvelle monnaie ex nihilo et à l’utiliser pour acheter des obligations sur les marchés financiers. La figure 3 montre l’exemple d’un achat d’obligations (mauve) par la banque centrale auprès d’un fonds de pension. Comme la somme est déposée dans le compte bancaire du fonds de pension, ce dernier se retrouve avec un dépôt, lequel fait augmenter les réserves de sa banque, qui aura alors un incitatif à faire des prêts. Ce fonds de pension cherchera aussi à réinvestir ces liquidités dans des titres plus risqués, comme des actions par exemple.

En ce sens, le QE n’est pas de l’argent « gratuit » pour les banques commerciales puisque celles-ci doivent émettre un IOU en contrepartie. Cependant, le QE fait augmenter la liquidité du système bancaire et permet aux banques de faire davantage de prêts.

Mythe: quand un emprunteur fait défaut, la banque ne perd rien puisque la monnaie a été créée à partir de rien.

Si un emprunter cesse de rembourser son prêt et fait faillite, qu’arrive-t-il à la banque? Celle-ci doit radier le prêt de ses actifs. Cependant, elle ne radie pas de dépôt du côté des passifs. Donc disons que Paul a emprunté $10,000 pour acheter la voiture de Pierre et que les deux font affaires avec la même banque, l’argent est maintenant dans le compte de Pierre. Si Paul fait faillite, la banque perd $10,000 d’actifs, mais Paul peut encore retirer son argent. Lorsqu’il le fera, la banque verra ses réserves diminuer. En crise économique, si les réserves diminuent trop, la banque devient insolvable. Elle doit alors emprunter de toute urgence à la banque centrale ou sur le marché inter-bancaire.

Par ailleurs, la radiation du prêt entraîne une diminution du capital de la banque (plus précisément de ses bénéfices non-répartis). Si son ratio de capital baisse trop, la banque devient alors en faillite. Elle doit alors émettre de nouvelles actions et si elle est incapable de le faire, elle sera soit démantelée soit sauvée par l’État.

Ainsi, on voit qu’un défaut de paiement est très négatif pour une banque parce qu’elle ne crée justement pas la monnaie à partir de rien, mais bien à partir des réserves.

Mythe : il n’y a pas suffisamment de monnaie pour payer les dettes ET les intérêts sur celles-ci.

Cette fausseté circule abondamment sur le web, notamment en raison du pseudo-documentaire « Money Masters ». On y explique correctement que toute la monnaie fiduciaire est créée à partir de dettes. Autrement dit, si tous les citoyens canadiens, entreprises et gouvernements remboursent leurs dettes, il n’y aura plus de monnaie en circulation au Canada! Cela est tout à fait véridique.

Cependant, là où le bât blesse, c’est quand on dit que comme chaque dollar de monnaie est associé à une dette, il n’y a pas de monnaie pour payer les intérêts. Une fois que toutes les dettes sont remboursées et qu’il n’y plus de monnaie en circulation, comment fait-on pour payer les intérêts? Cet argument confond un flux avec un stock. En fait, l’emprunteur va généralement travailler pour obtenir la monnaie nécessaire à rembourser ses dettes et ce travail lui permettra aussi de payer les intérêts.

Imaginez par exemple que M. Smith a $1,000 et M. Brown n’a pas d’argent. Brown emprunte $100 à Smith au taux d’intérêt de 1% par mois. À la fin du premier mois, Brown remet les $100, mais il lui doit en plus $1 d’intérêt, somme dont il ne dispose pas. Cependant, Brown exerce le métier de barbier et à la fin du mois, il offre son service à Smith au prix de $1, ce qui lui permet de rembourser l’intérêt. Évidemment, si M. Brown ne travaillait pas et ne faisait que dépenser l’argent qu’il emprunte sur des biens non-productifs, il se retrouvera vite en faillite; M. Smith perdrait alors son capital.

On peut extrapoler cet exemple à la grandeur de l’économie. Supposons qu’une communauté est composée de 100 retraités qui ont travaillé toute leur vie pour épargner $1 million et qui vivent dans un centre qui leur appartient, et de 20 travailleurs qui oeuvrent à ce centre. Les travailleurs empruntent $1 millions aux retraités pour acquérir des biens tels que des maisons et des voitures au taux d’intérêt de 6% annuel. Au bout d’un mois, les retraités exigent $5,000 d’intérêts sur le prêt. Cependant, les retraités doivent verser aux travailleurs leur salaire mensuel de $10,000. On constate qu’en plus d’avoir assez d’argent pour payer les intérêts, les travailleurs peuvent aussi rembourser une partie de la dette.

Ce que cet exemple simpliste démontre est qu’un stock de monnaie peut être échangé plusieurs fois, tantôt pour acheter des biens, tantôt pour rémunérer le travail, tantôt pour rembourser des dettes, puis finalement payer des intérêts sur ces dettes. Voir une explication plus complète de Robert Murphy ici.

Conclusion

La principale chose que j’aimerais que vous reteniez de ce billet est que les banques ne prêtent pas les dépôts, mais elles ont besoin des dépôts pour faire des prêts et créer de la monnaie. Si les banques n’avaient pas besoin des dépôts pour faire des prêts, elles cesseraient cette activité et économiseraient des milliards en frais d’intérêts payés à leurs déposants. De plus, elles ne se donneraient pas le mal d’emprunter à long terme sous la forme de débentures et actions privilégiées pour se prémunir contre des sorties de fonds imprévues.

Une chose que l’on constate à travers le document de la BoE est que les banques commerciales contemporaines mettent moins d’emphase sur leur rôle d’intermédiation financière, lequel consiste à recueillir des dépôts pour faire des prêts. On laisse sous-entendre que les banques n’ont pas besoin des dépôts pour faire des prêts, ce qui est faux. C’est une question de sémantique : les banques de prêtent pas les dépôts, elles émettent des prêts supportés par des réserves qui sont essentiellement constituées de dépôts. Cela revient à dire que les banques ont besoin des dépôts pour faire des prêts! La nature de la transaction a changé, mais pas l’essence…

À son bilan au 30 juillet 2015, la Banque Royale disposait de $694.2 milliards en dépôts,de $7.4 milliards en débentures sur lesquelles elle paie des intérêts et aussi de $5.0 milliards en actions privilégiées sur lesquelles elle doit verser des dividendes. En revanche, son portefeuille de prêt ne se chiffre qu’à $464,7 milliards. On constate donc que les banques ont davantage de dépôts que de prêts!

Donc, si les banques créent monnaie à partir de rien, comme le suggèrent certains hurluberlus du web, pourquoi alors la Banque Royale se donne-t-elle la peine de verser des intérêts sur près de $700 milliards de dépôts et plus de $12 milliards d’emprunts? Rienqu’au troisième trimestre de 2015, ces charges ont totalisé plus de $2 milliards pour la Banque Royale! Pourquoi se donner tout ce mal? La réponse est que les banques ont besoin de ces dépôts et de ces emprunts pour faire des prêts. CQFD.

Pour ma part, l’approche que je préconiserais pour réformer le système monétaire consisterait simplement à empêcher les banques de prêter les dépôts à vue, lesquels peuvent être retirés à tout moment. Les banques pourraient seulement prêter les dépôts à terme et la maturité moyenne du portefeuille de prêts devraient être la même que celle du portefeuille de dépôts. Des titres de dette pourraient être utilisés pour financer les prêts à plus long terme. Cela réduirait presque à néant la capacité des banques commerciales à créer de la monnaie.